平成30年1月1日から配偶者控除及び配偶者特別控除が改正されます。 | ガルベラ・パートナーズグループ

所得税|平成30年1月1日から配偶者控除及び配偶者特別控除が改正されます。

2017/10/30

Q、配偶者控除が変わると聞きました。

いわゆる「103万円の壁」は「150万円の壁」に変更になるのですか?

A、平成29年度税制改正により、配偶者控除及び配偶者特別控除の見直しが行われました。

これに伴い、配偶者の年収は「103万円の壁」が「150万円」になりますが、

世帯主の所得金額が1,000万円を超えてくると配偶者控除が利用できなくなります。

解説(公開日:2017/10/30 最終更新日:2017/12/25)

配偶者控除の改正内容

<適用開始>

2018(平成30)年1月1日以後に支給する給与(賞与)から適用されます。

<配偶者控除及び配偶者特別控除の控除額の改正>

- • 控除額及び特別控除額が変更されます。

- • 給与所得者の合計所得金額が1,000万円を超える場合には、適用を受けることができません。

- (改正前:配偶者控除は給与所得者の合計所得金額は制限無し)

- • 対象となる配偶者の合計所得金額が38万円超123万円以下に変更されます。

- (改正前:配偶者の合計所得金額は38万円超76万円未満)

配偶者控除の金額及び新たな年収制限・所得制限の改正と見直し

実際に配偶者控除でいくら所得控除されるのかというと次のようになります。

※今回は、夫が世帯主の場合を想定して、説明を進めます。

- • 一般の控除対象配偶者 38万円

- • 老人控除対象配偶者 48万円 (その年の12月31日現在の年齢が70歳以上)

配偶者が障害者の場合、配偶者控除の他に障害者控除27万円(特別障害者の場合は40万円、同居特別障害者の場合は75万円)を控除することができます。

一般的には配偶者控除は38万円となります。

ただし、今回の改正で夫の合計所得金額によって3区分に細部化、年収制限・所得制限が設けられています。具体的には次のように改正・見直しされます。

3区分に分かれることで、夫の年収が1,000万円を超えるような夫婦や上記の区分に掛かる人は負担が増えることになります。

専業主婦・パート主婦の年収の話だけではなく、夫の年収も大きく関わってきます。

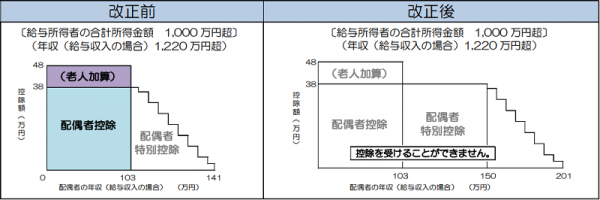

配偶者控除150万円の改定・見直しの図解

配偶者控除の改定・見直しを図表・図解にすると次のようなイメージです。

出所:国税庁「平成30年分以降の配偶者控除及び配偶者特別控除の取扱いについて(毎月(日)の源泉徴収のしかた)」

夫の年収が1,220万円超(合計所得金額1,000万円超)になると配偶者控除の適用が受けられなくなります。

改定・見直し後は配偶者控除が年収103万円→年収150万円、配偶者特別控除が141万円→201万円となります。

上記の図を見ると分かるように合計所得金額38万円が変わるわけではなく、103万円から先の配偶者特別控除が拡大しています。

配偶者控除の対象 とは?

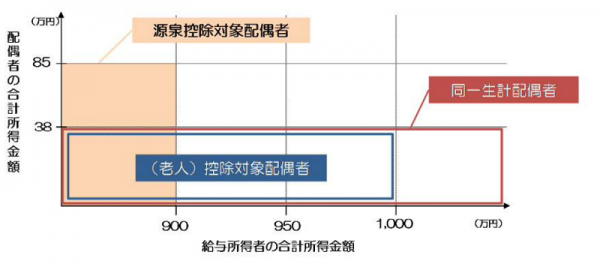

2018年の改正により、配偶者控除の対象(控除対象配偶者という)が3区分になります。

出所:国税庁「平成30年分以降の配偶者控除及び配偶者特別控除の取扱いについて(毎月(日)の源泉徴収のしかた)」

- • 同一生計配偶者: 居住者の配偶者でその居住者と生計を一にするもののうち、合計所得金額が38万円以下

- • 控除対象配偶者: 同一生計配偶者のうち、合計所得金額が1,000万円以下である居住者の配偶者をいう」

- • 源泉控除対象配偶者 :居住者(合計所得金額が900万円以下に限る)の配偶者でその居住者と生計を一にするもので、合計所得金額が85万円以下

※青色事業専従者等を除く

これまでは103万円の壁だけ気にしていればよかったのですが、2018年以降は夫の所得金額が1,000万円を超えてくると配偶者控除が利用できなくなります。

配偶者控除の改正でメリットを受ける人

- • パート専業主婦等で働く時間を増やせる人(夫の年収による)

- • 自営業の妻

※パートなら配偶者特別控除のところまで年収を増やせます。

青色事業専従者給与を得ている場合、専従者給与を得ている場合は配偶者控除の対象外です。

配偶者控除の改正でデメリットを受ける人

• 夫の収入が高く(年収1,220万円、合計所得金額1,000万円超)、妻がパートや専業主婦の人

※配偶者控除の改正・見直し前は夫の収入に関わらず、妻が扶養の範囲なら配偶者控除を適用することができました。2018年以降、年収の高い人は負担が増えてきます。

改正前は夫の年収は関係ない状況でしたが、年収1,000万円、年収1,200万円、1,500万円、2,000万円以上など稼いで、妻が専業主婦などの場合には増税ということになります。

まとめ

今回は所得税法の税制上の要件に該当する「扶養」についての解説をしました。

この税金に関する「扶養」と、社会保険の要件に該当する「扶養」は実は別の話です。

社会保険についての解説については、今回は割愛しますが、妻の年収が130万円を超えると、パートであったとしても社会保険に加入しなければなります。

社会保険に加入することによって社会保険料の支払いが発生し、結果として扶養に入っている夫のところから外れなければならなくなるのです。

各家庭のご事情にあわせて、税金の話、社会保険の話などを区別して何が有利か考える必要があります。

◆ガルベラのメールマガジンに登録しませんか◆

ガルベラ・パートナーズグループでは毎月1回、税務・労務・経営に関する法改正や役立つワンポイントアドバイスを掲載したメールマガジンを配信しております。 加えて、メルマガ会員のみガルベラ・パートナーズグループセミナーに参加可能!

10秒で登録が完了するメールマガジン 登録フォームはこちら!