配当金課税についておしえてください! | ガルベラ・パートナーズグループ

所得税|配当金課税についておしえてください!

2021/06/07

Q、私は、上場株式を保有しております。毎年1回配当金の入金がありますが、毎回源泉徴収されているので、確定申告などせずにずっと放ったらかしにしたままです。

そもそも確定申告したほうが有利なのか、不利なのか、基本から教えていただけませんでしょうか?

A、確定申告をしたほうがいいのか、しないほうがいいのかはケースバイケースです。

以下にて、基本から詳細に解説させていただきます。

解説(公開日:2021/06/07)

配当所得とは、株主や出資者が法人から受ける剰余金や利益の配当などに係る所得をいいます。配当所得の金額は、単なる収入金額が配当所得になる訳ではなく、次のように計算します(該当する方はあまり見受けませんが)。

収入金額(源泉徴収税額を差し引く前の金額) – 株式などを取得するための借入金利子 = 配当所得の金額

※当然、収入金額から差し引くことができる借入金利子は、株式など配当所得を生ずべき元本のその年における保有期間に対応する部分に限られます。また、譲渡した株式に係るものや確定申告をしないことを選択した場合は、そもそも借入金利子に該当しません。

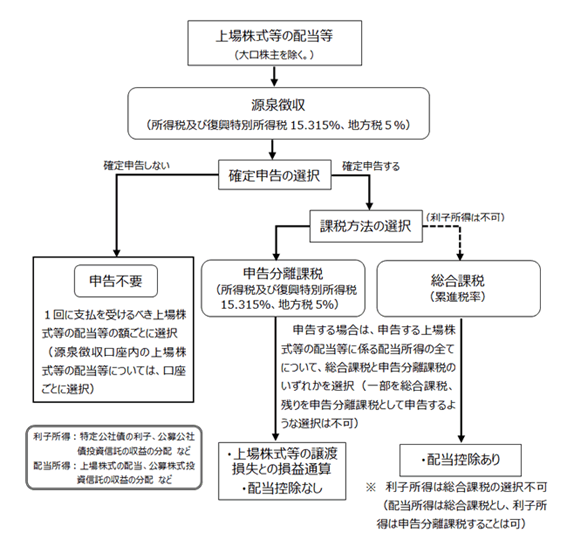

配当所得は、以下の様に上場株式からか、非上場株式からかで源泉徴収税率や申告スタイルが変化します。配当金が支払われる時は、必ず源泉徴収が行われます。特定口座の源泉ありなし、或いは一般口座云々の話は上場株式譲渡の話になりますので、ここでは割愛します。

■上場株式の配当金・・・20.315%の源泉徴収税率(所得税および復興特別所得税15.315%、住民税5%)

⇒支払いを受ける金額の多少にかかわらず、申告不要を選択することができます。原則として、1回に支払いを受けるごと(銘柄別の支払時期ごと)に確定申告または申告不要のいずれかを選択をすることができますが、特定口座に受け入れた配当金については、特定口座ごとの配当金合計額について確定申告または申告不要のいずれかを選択しなければなりません。

■非上場株式の配当金・・・20.42%(所得税および復興特別所得税20.42%、住民税なし)

⇒総合課税の対象となります。所得税は少額配当についてのみ申告不要を選択することができますが、住民税については源泉徴収が行われませんので住民税単独での申告が必要となり、少額配当を含めすべて総合課税の対象となります。

※少額配当・・・非上場株式の配当金のうち、1銘柄につき1回に支払いを受ける金額が、10万円に配当計算期間の月数を乗じてこれを12で除して計算した金額以下の配当金をいいます。

次に、上場株式の配当金について確定申告をする場合は、申告分離課税または総合課税のいずれかを選択しなければなりません。総合課税を選択した場合(外国株式やJ-REITなどの配当金を除く)配当控除の適用対象となります。一方、申告分離課税を選択した場合は、上場株式等の譲渡損失との損益通算や繰越控除の適用を受けることができます。

注意点として、配当金については一銘柄ごと特定口座ごとに確定申告をするかどうかを選択することができますが、確定申告を選択した配当金については、総合課税か申告分離課税のいずれかを統一選択しなければなりません。ここは非常に勘違いしやすい点です。

最後に、課税方式を選択するにあたっての留意点について説明します。

前述のとおり、上場株式等の配当金について総合課税を選択することで、配当控除の適用が可能ですが、総合課税は累進税率のため、所得が多くなるほど税率も高くなり、一定の所得金額以下でないと不利になるケースがあります。一般的には、所得税は課税所得金額が900万円までは総合課税により確定申告をした方が有利になります(但し、上場株式等の譲渡損失に係る損益通算や繰越控除の適用がある場合には申告分離課税を選択した方が有利となる場合があります)。

一方、住民税は総合課税による確定申告をすると税金の負担が大きくなります。上場株式等の配当所得に係る総合課税の税率は一律10%であるのに対して、源泉徴収された住民税率(配当割)5%を上回っているためです。

申告不要(税率5%のまま)の選択が有利となることから、所得税と住民税で異なる申告方法を選択できます(所得税で申告した配当金を、住民税では「確定申告しない」ことにできる)が、別途住民税の申告が必要です。具体的には住民税の納税通知書送達日(おおむね6月上旬)までに、所得税の確定申告書とは別に、住民税の申告書を市町村に提出します。具体的な申告手続等については、それぞれの市町村にお問い合わせください。

なお、確定申告をすることで配偶者控除や扶養控除が受けられなくなるなどの影響がある場合があります。住民税については、追加納税分が生じますし、国民健康保険料などの負担が大きくなるケースもあります。このため状況に応じて、申告するかしないか、或いは住民税は申告せず所得税だけを申告するなど、横断的な知識を以て最新の注意を払う必要があります。自営業者やサラリーマンでも考えが変わってまいります。

◆ガルベラのメールマガジンに登録しませんか◆

ガルベラ・パートナーズグループでは毎月1回、税務・労務・経営に関する法改正や役立つワンポイントアドバイスを掲載したメールマガジンを配信しております。 加えて、メルマガ会員のみガルベラ・パートナーズグループセミナーに参加可能!

10秒で登録が完了するメールマガジン 登録フォームはこちら!