【年末調整】住宅借入金特別控除申告書の注意点 | ガルベラ・パートナーズグループ

所得税|【年末調整】住宅借入金特別控除申告書の注意点

2022/12/12

Q、【年末調整】住宅借入金特別控除申告書 税務調査で指摘されやすいポイントはありますか?

A、住宅ローンの借換えの有無について調査されやすいです。簡単にチェックできますので、システムなどに計算をお任せしている方も、ぜひ確認項目に取り入れてみてください。

解説(公開日:2022/12/12)

年末調整ご担当のみなさま、従業員から「給与所得者の(特定増改築等)住宅借入金等特別控除申告書(以下、「住宅借入金等特別控除申告書」と言います。)」の提出があった際、住宅ローンの借換えをしていないか、確認はされていますでしょうか。

「年末調整はシステム化しているから、転記が正しいか確認すれば問題ないのでは?」というご担当者の方も、今回のポイントは意外とシステムチェックが効いていないこともある箇所ですので、ぜひご確認いただきたいポイントとなります。

うっかり見逃してしまうと、場合によっては過剰に税額控除を行っていることとなり、再年調や、税務調査での指摘に繋がってしまいます。

チェックはとても簡単です(それだけ、税務調査でも容易にチェックされてしまいます)ので、書類をお手元に、次の2つの年月日を確認してみてください。

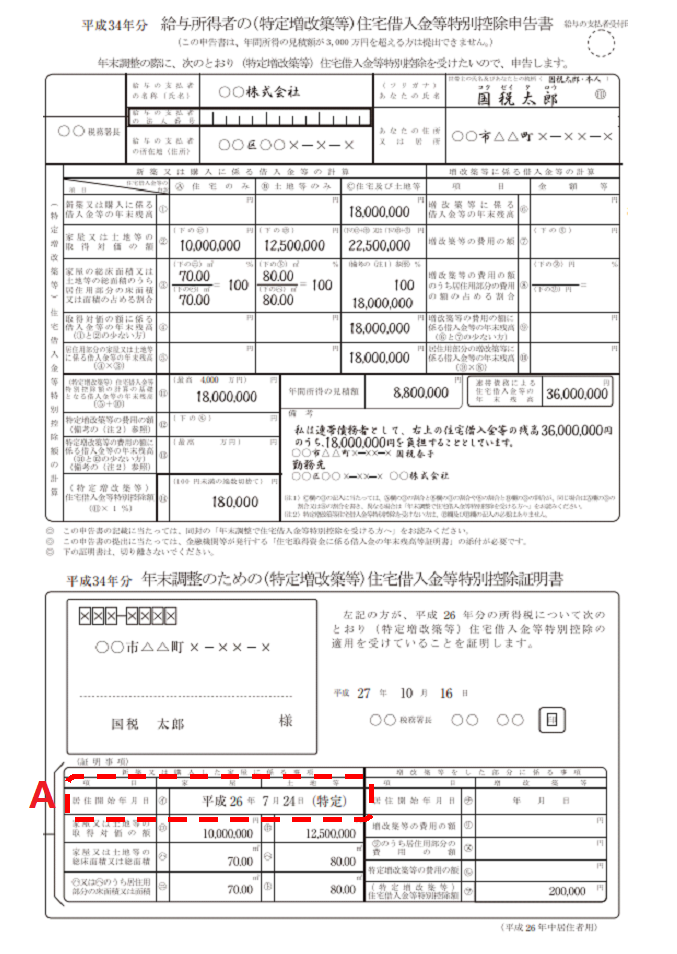

- A 居住開始年月日

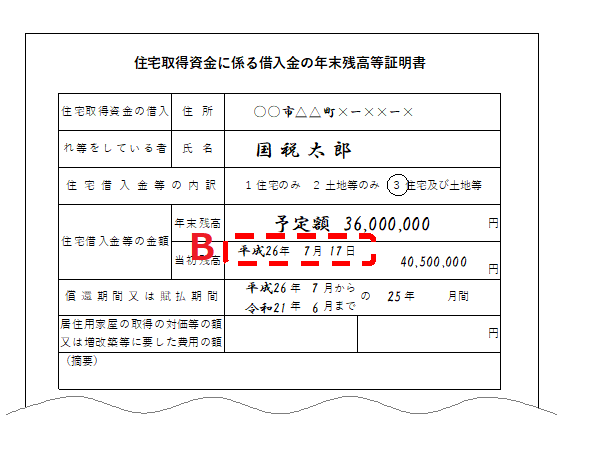

- B 住宅ローンの開始年月日

「A居住開始年月日」は、「住宅借入金等特別控除申告書」の下半分にある税務署印字部分に記載があります。(図1参照)

「B住宅ローンの開始年月日」は、銀行などの金融機関から送られてくる「住宅取得資金に係る借入金の年末残高等証明書」の「住宅借入金等の金額 当初金額」に載っています。(図2参照)

【図1】(国税庁HPより抜粋)

【図2】

この2つの年月日が数年単位で大きくずれていないでしょうか。

ズレが生じていた場合、住宅ローンの借換えをしている可能性があります。

以下の確認・計算を行ってください。

①借増しをしていないかの確認

住宅ローン借換え時の直前残高が分かるものを確認しましょう。

当初借りていた住宅ローンの残高<新たな住宅ローンの借入金額(当初金額)だった場合は、②の手続きが必要です。

②「新築又は購入に係る借入金等の年末残高」の按分計算

①で借増しであることが判明した場合は、これまで金融機関の年末残高を転記していた欄に、別途計算した残高を記載する必要があります。

住宅ローンの残高を超えて借増しをした分については、住宅ローン控除を受けられないためです。

下記式により算出した値を記入してください。

<計算例>

当初借りていた住宅ローンの、借換え直前残高:3,000万円

借換えによる新たな住宅ローンの借入額:4,000万円

今年の住宅ローン年末残高:2,800万円

2,100万円を「住宅借入金等の年末残高」の欄に記載してください。

③控除額の計算

②により算出した残高を元に、住宅借入金等特別控除額を計算してください。

念のために控除額が昨年から増えていないことを確認すると、より確実です。

住宅借入金に対する控除は、保険料等による控除とは異なり、算出した額がそのまま所得税を減らす効果のある税額控除となるため、少しの差異でも税額に与える影響が大きいものとなります。

住宅ローンの借換えの有無は2つの年月日を確認するだけで行える簡単なものですので、確認項目にぜひ取り入れてみてください。

参考情報:No.1233 住宅ローン等の借換えをしたとき(国税庁)

◆ガルベラのメールマガジンに登録しませんか◆

ガルベラ・パートナーズグループでは毎月1回、税務・労務・経営に関する法改正や役立つワンポイントアドバイスを掲載したメールマガジンを配信しております。 加えて、メルマガ会員のみガルベラ・パートナーズグループセミナーに参加可能!

10秒で登録が完了するメールマガジン 登録フォームはこちら!